就在一個月前,全球基金經理們都囤積大量現金,這是自2001年以來最多的一次。但是根據美銀美林提供的數據,現在現金就是垃圾。過去一周。全球投資者們從貨幣市場基金中抽出了390億美元,實現13週來單週抽回資金額最大。此外,投資者們還將77億美元投入債券基金,接近一年高位,另將43億美元投入股票基金。

黃金實現連續第十週資金流入,這是自2009年6月以來持續時間最長的一次。上週投資者們又投入了7億美元,使得10週資金投入總額達到120億美元。全球最大黃金ETF今年已經漲了18.4%。只要美聯儲討論美元進一步貶值,投資者們就將繼續投入資金。

新興市場再度崛起,過去三週資金流入30億美元。該資產類別本已不受歡迎——過去三年,全球投資者們兌現了1640億美元股票。

對新興市場的風險偏好增加,部分原因是中國人民幣匯率今年實際上走強,令許多人始料未及。人民幣對美元匯率已經從1月中旬時6.84:1升至6.46:1。去年很受歡迎的做多美元操作如今已經不再流行。

更穩定的人民幣和更疲軟的美元有利於新興市場貨幣,並改善投資者對該資產類別的情緒。今年,印尼盾漲了5%,馬來西亞林吉特漲了5.5%,泰國銖則漲了3.3%。

年初至今,iShares MSCI Emerging Markets ETF基金漲了5.2%,Vanguard FTSE Emerging Markets ETF基金漲了4.6%。 (雙刀)

早前報導

四張圖看懂 全世界聰明錢都去哪了

美銀美林經濟學家Michael Hartnett公佈了其月度基金經理調查報告,我們最關注就是“聰明資金”(正是在過去7周中逢高賣出所持有股票的投資者們)最為擔心的問題,或者是“最大的尾部風險是什麼?”

簡短的回顧一下。

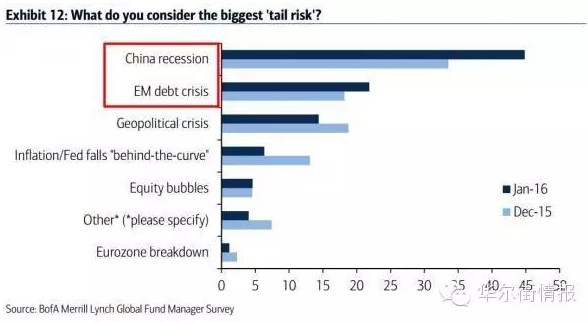

下圖顯示的的1月最讓投資者擔心的事情,45%的投資者選擇了中國經濟陷入衰退這一選項,緊隨其後的是新興市場債務危機。

2015年12月15日至2016年1月16日,投資者最擔心的市場尾部因素

1,中國經濟衰退;

2,新興市場債務危機;

3,地緣政治危機;

4,通脹走低;

5,股市泡沫;

6,其他;

7,歐元區崩潰。

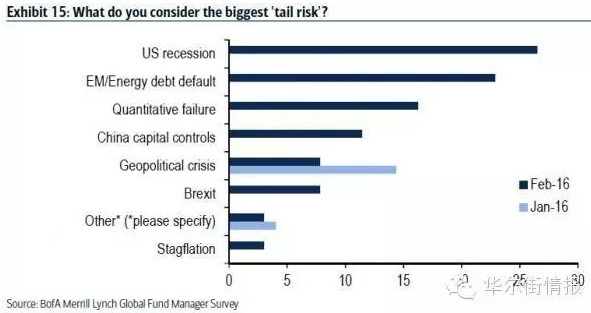

這一局面在下一個月中發生了巨大的變化。 2月,投資者最擔心的事情不再是中國經濟衰退或是新興市場債務危機,而是美國經濟是否存在陷入衰退的風險。事實上,該月風險最大的4個尾部風險因素都是新出現的,除了美國經濟陷入衰退,還有能源債務違約,量化寬鬆失敗以及中國可能推出的資本管制措施。

2016年1月16日至2月16日投資者最擔心的市場尾部因素

1,美國經濟衰退;

2,新興市場/能源債務違約;

3,量化寬鬆失敗;

4,中國資本[0.00%]管制;

5,地緣政治風險;

6,英國退歐;

7,其他;

8,滯漲。

到今天,當前市場與一個月前的市場又發生了完全不一定的變化,對於美國經濟陷入衰退的擔心已經不再。這一點從市場的走勢就可以看出:標準普爾500指數上漲了200點;油價反彈近50%。相反的,目前投資者的目光都集中在了美聯儲的身上,擔心“量化寬鬆失敗”的投資者為18%,擔心人民幣貶值的人占到了14%。儘管能源債務違約風險減少到14%,下跌至第四位,但是我們相信在未來數月中,能源債務違約的風暴將會衝擊美國市場(附帶的,中國經濟衰退風險不再被人們所提及意味著現在是時候再次為中國經濟擔心了)。

2016年2月16日至3月16日投資者最擔心的市場尾部因素

1,量化寬鬆失敗;

2,美國經濟衰退;

3,人民幣貶值;

4,新興市場/能源債務違約;

5,英國退歐;

6,地緣政治風險;

7,滯漲;

8,其他。

儘管美國經濟陷入衰退的擔心已經逐漸褪去,但是美國經濟是否會在檯面下出現萎縮?儘管美國經濟陷入衰退不再是風險最高的尾部風險,但是這一風險之後會不會捲土重來。因為根據另一項獨立的調查顯示,59%的受訪者相信全球經濟目前處在“景氣循環末升段”,為2008年8月經濟危機爆發以來的最高風險階段。請記住,經濟衰退總是跟隨著“經濟周期末端”的轉變而到來。

2004年2016年,全球經濟周期初期,中期,末期和衰退所處階段。

沒有留言 :

張貼留言