區塊鏈技術的誕生,除了衍生出加密貨幣這類新興資產以外,也為傳統金融、供應鏈、跨境匯款、數據隱私、創作品等應用領域帶來革命性的突破。其中「去中心化金融(DeFi)」便是當前最為人矚目,採用率最高的應用之一。

DeFi 全名Decentralized Finance,直譯為「去中心化金融」,泛指基於區塊鏈且與數位資產有關的交易、借貸、保險、期權、預測市場、支付等金融應用。

當前大眾市場中的大部分應用程式,如:Robinhood、eToro、鄉民貸、信用市集、網路銀行、行動支付等,皆基於中心化的服務提供商,這意味著應用程式提供的服務,都是在平台擔任中間人,負責審計、信用評級、交割、資產託管的前提之下實現的。過去幾年來,這些平台為金融服務提供了完善的服務,也帶來不少創新與便利性。

然而,無論商業模型設計的多完善,這些中心化服務商仍然存在部分為人詬病的先天問題,如:高昂的作業成本、低效率的結算流程、拔網線停止業務服務、金融服務受地域限制等,服務提供商也有很大的權力能夠限製或拒絕用戶的使用權限。這些原生問題催生了基於區塊鏈的「去中心化金融(DeFi)」的發展。

與傳統金融相比,基於區塊鏈的去中心化金融應用擁有交易即清算、抗審查、無地域限制等特性,只要有連網設備,人們就能自由享受金融服務,實現普惠金融的願景。

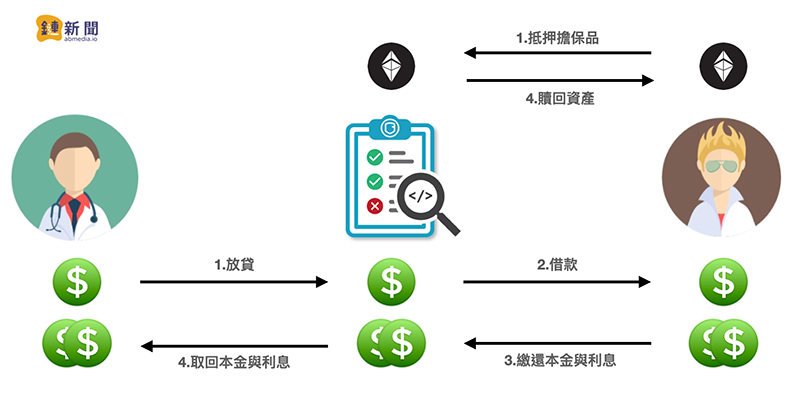

當我們在操作DeFi應用程式時,實際上是透過平台的介面與區塊鏈的智能合約互動。以去中心化借貸平台為例,大部分採取的機制為超額擔保,即擔保品價值必須高於借款金額,且無論是擔保品還是放貸資金都必須被存放在去中心化的「智能合約」( smart contract )中,不受單一個人或組織控制(依不同合約代碼有所差異)。

一但擔保品價值與借款本利的比率低於一定數值(即擔保品價值「即將但尚未」不足以支撐借款本利和時),合約便會自動將擔保品清算,償還借款人的債務並保障放款人的權益。雖然,擔保品若跌價太快,放款人仍有虧損本金的可能,但即使是2020 年3 月12 日或2021 年5 月19 日的黑天鵝事件(整體市場單日下跌超30%),大部分去中心化借貸平台仍能順利通過壓力測試。

放款人自始至終不需要知道借款人是誰或信用好不好,因為一切規則都在智能合約的規範下運行,這為雙方省去了龐大的信任成本。

DeFi 的爆紅可以追朔至去年底開始流行的「Yield Farming」。Yield Farming 按照字面上的意思較難理解,通常中文會將其翻為「流動性挖礦」,意思是:

「只要用戶與DeFi 平台互動或提供流動性(如在平台交易、抵押資產、放款、借款),就能獲得該平台發行的代幣作為獎勵。」

其概念與2018 年Fcoin 交易所推出的「交易挖礦」類似,都是使用平台服務即可獲得「治理代幣」的空投。流動性挖礦允許DeFi 平台將部分,甚至全部代幣分發給實際的使用者,讓使用者親自參與平台的治理決策。同時,對使用者而言,出售空投代幣能產生額外的收益,並大幅提升參與DeFi 的整體收益,這才導致越來越多使用者與資金紛紛流入DeFi 領域,

此外,加密貨幣市場的參與者大多逐利而居,因此DeFi 平台實施流動性挖礦,可以為其在短時間吸引大量資金與流動性,並快速取得市場的關注度,這對項目的前期發展而言也是相當有利的一種營銷策略。

雖然使用者都是透過網路與這些DeFi 互動,但由於DeFi 本身建立在不同的區塊鏈上,而這些區塊鏈彼此又是獨立運行,無法直接互通。例如,以太坊(Ethereum) 的鏈上資產,不能存入基於另一個區塊鏈網路– Solana 的DeFi 應用中,而Solana 的鏈上資產也無法存入以太坊的DeFi 應用中,而目前, DeFi 應用之間,也必須要基於同一條區塊鏈,才能具備互操作性,因此,不同的區塊鏈都會形成一個自己的DeFi 生態圈。

現階段總鎖定資產較高,用戶數較多的DeFi生態圈包含:以太坊、幣安智能鏈(BSC)、Solana 、Polygon、Fantom 等。用戶參與各個DeFi生態時,都必須先在該區塊鏈創建錢包並將資產跨鏈轉移,才可與各個DeFi生態的應用互動。

每個DeFi 生態都是一個完整的金融系統,其中包含了許多不同類型的應用,以下,我們簡單介紹幾個在DeFi 領域中較為常見的應用,並以以太坊生態中的典型應用為例:

去中心化借貸(ex. Compound、Aave)

借貸市場是DeFi 領域相當重要的早期應用之一,用戶可以透過在這些借貸平台存放閒置資金賺取被動收益,同時也能存入抵押品,借出加密資產進行融資與槓桿交易。

自動化做市商協議(ex. Uniswap、Sushiswap)

自動化做市商協議(AMM)是當前各大DeFi 生態系統中主要的去中心化交易平台,其沒有掛單簿的概念,因此,對用戶而言操作上更像是「兌幣所」而不是「交易所」。自動化做市商協議最特別的地方在於,任何人都成為藉由提供資金成為做市商,賺取第三方交易時支付的手續費收益。

聚合交易協議(1inch)

一個DeFi 生態系統中,通常不會只有一個去中心化交易所(DEX),以太坊生態中就存在超過20 個交易平台,這意味著資產的流動性會被分散在各地。聚合交易平台的功能,就是幫用戶在各個平台捕捉最優惠的價格,並在一筆交易中完成,最小化用戶的滑價問題。

合成資產協議(Synthetix、Mirror Protocol)

除了交易加密資產以外,如何將現實世界的資產導入DeFi 領域中是許多開發團隊與項目的目標,合成資產就是為了實現此目標所開發的解決方案,其概念類似中心化交易所的衍生品合約類似,以數位資產作為擔保品,生成錨定股票、債券、外匯等資產價格的代幣。除了現實資產以外,合成資產也可用於生成去中心化穩定幣、反向代幣(做空)、槓桿代幣等衍生品。

槓桿挖礦協議(Alpha Homora)

不少AMM 都有流動性挖礦計畫,用戶只要提供流動性當做市商即可獲得手續費與挖礦獎勵。為了最大化資金運用效率,有些協議看重此商機推出槓桿功能,在Alpha Finance 等平台,用戶只要支付利息,即可將提供的流動性倍增至2 倍甚至6 倍,於此同時,用戶獲得的手續費與挖礦獎勵也將以同樣倍數增長。

穩定幣互換協議(Curve Finance)

穩定幣互換協議與AMM 類似,都是讓人進行資產兌換,差別在於,穩定幣互換協議由於定價模型經過優化,因此交易時的滑價會比一般AMM 來得低,特別是用在穩定幣與錨定代幣(WBTC、renBTC、sBTC)之間的兌換。

去中心化理財平台(Yearn Finance)

去中心化理財平台的概念類似於傳統金融中的基金,用戶將資產存入智能合約,並由協議的分散式治理組織負責管理,實現自動複投、自動轉倉等功能,為用戶節省管理資產的時間與手續費。

去中心化保險協議(Nexus Mutual)

DeFi 最大的風險就是智能合約因漏洞遭駭客攻擊而造成資產損失。去中心化保險協議在這方面能為用戶提供保障,藉由類似於「對賭」或「集資互助」的概念,為用戶提供DeFi 保單。

資產跨鏈協議(Anyswap、THORChain)

隨著區塊鏈技術的發展,越來越多不同的區塊鏈開始受到關注,在這樣的趨勢下,讓資產在不同區塊鏈之間互通的基礎設施便越來越重要,資產跨鏈協議能夠為用戶提供跨鏈橋,讓用戶以一邊「鎖定資產」;另一邊「釋放相應資產」的概念,以去中心化的方式實現資產跨鏈功能。

雖然,DeFi 是基於去中心化的區塊鏈所開發的應用,但這並不代表DeFi 絕對安全。總歸來說,DeFi 雖然是去中心化的協議,但只要是代碼就有可能存在風險,如果開發人員在部署DeFi 合約時,留有後門或協議設計不夠去中心化,抑或是合約代碼或邏輯存在BUG,都有可能導致用戶的資產被洗劫一空。因此,選擇DeFi 時,不能盲目的以利率為判斷標準,應該綜合評估TVL、協議運行多久、代碼是否開源、管理員密鑰是否燒毀、是否採用多重簽名、合約是否有時間鎖等與安全性有關的因素。

沒有留言 :

張貼留言